Taxa Selic: o que é e como ela afeta a sua vida e seus investimentos

Tire todas as suas dúvidas sobre o principal instrumento da política monetária e conheça também o método das caixinhas.

Publicado por: Broadcast Exclusivo

12 minutos

Atualizado em

28/10/2024 às 11:40

Por Luana Pavani, do Broadcast

A taxa básica de juros brasileira, a Selic, vem da sigla para "Sistema Especial de Liquidação e de Custódia". Essa taxa, que é definida pelo Comitê de Política Monetária (Copom) do Banco Central do Brasil (BC) em reuniões que acontecem a cada 45 dias, serve como base para linhas de crédito, como em operações de empréstimos e financiamentos, além do rendimento de aplicações financeiras.

Nos países que adotam regime de meta de inflação, como é o caso do Brasil, a taxa básica de juros da economia é o principal instrumento da política monetária para controlar o nível de preços da economia. A missão do Banco Central é levar a inflação para a meta, aumentando ou reduzindo a taxa de juros, conforme necessário diante da conjuntura macroeconômica.

Selic x Inflação: qual a função da taxa de juros na economia?

A base da teoria de política monetária preconiza o uso da taxa básica de juros de um país para esfriar ou estimular a atividade econômica. Assim, quando há a perspectiva de aumento da inflação, o Banco Central do Brasil eleva a taxa Selic, encarecendo o custo do dinheiro e reduzindo a quantidade de moeda em circulação.

Mas se o objetivo do Banco Central é desacelerar a economia elevando os juros, isso se reflete em menor Produto Interno Bruto (PIB) do país. Ao crescer menos, a lucratividade das empresas também recua e cai o retorno aos acionistas. Por outro lado, os investidores vão buscar melhor rentabilidade nos títulos atrelados à taxa Selic.

Já em momentos em que os preços estão mais controlados, a decisão da autoridade monetária passa a ser de cortar a taxa Selic, para acelerar a economia, estimulando o consumo e incentivando investimentos na produção. Com empresas produzindo e vendendo mais, os resultados financeiros melhoram e suas ações em Bolsa se tornam mais atraentes, aumentando as apostas em renda variável.

No que diz respeito à inflação, a desaceleração da economia reduz a demanda e a oferta, o que ajuda a arrefecer os preços. Já na hora que um banco central corta a Selic para estimular a atividade, a compra e venda de produtos aumenta, o que puxa os preços para cima.

Como a Selic influencia o dia a dia dos brasileiros?

No dia a dia, a taxa Selic é o que dá a dimensão do custo do dinheiro. Para saber se uma taxa de financiamento está cara ou barata é preciso consultar a Selic. Da mesma forma, para calcular a previsão de rendimento de sua carteira de investimentos, também é preciso saber qual a taxa básica da economia, para poder optar entre ativos de renda fixa ou variável.

Os juros são a ferramenta que o Banco Central utiliza para controlar a inflação e funcionam como uma espécie de precificação do dinheiro. Quanto mais altos os juros, a moeda fica mais cara, e as condições para comprar a prazo ou pedir financiamentos e empréstimos se tornam mais difíceis. A alta de juros desestimula o consumo, por isso ajuda a conter a inflação, que muitas vezes é gerada pela alta demanda.

Como a taxa Selic afeta a inflação?

As decisões de consumo são muito ligadas à variação das taxas de juros. É o que os economistas chamam de ciclo econômico. O momento mais favorável ao consumo é quando a taxa básica da economia é baixa, de modo que o custo do dinheiro fica mais barato. Mas se a inflação foge do controle, o Banco Central entra com medidas anticíclicas, para conter a economia, dentre elas a elevação da taxa Selic.

O Brasil adota o regime de metas de inflação. Esse sistema, implantado em 1999, foi definido como o parâmetro de referência para as expectativas de preços em substituição ao regime de bandas cambiais, abandonado após a maxidesvalorização da moeda no início daquele ano. O indicador oficial de inflação no Brasil é o Índice Nacional de Preços ao Consumidor Amplo (IPCA), medido pelo Instituto Brasileiro de Geografia e Estatística (IBGE).

A meta para a inflação é definida pelo Conselho Monetário Nacional (CMN), composto pelos ministros da Fazenda e do Planejamento e Orçamento, além do presidente do Banco Central.

Há outros meios pelos quais os governos podem induzir a atividade econômica, como benefícios e subsídios, mas a política monetária no sistema de regime de meta de inflação utiliza principalmente a taxa de juros.

Pela lei da oferta e da procura, a inflação acelera quando há menor oferta e/ou muita procura, causando um desvio da meta definida pelo governo. Então, ocorre o que se chama de aperto monetário, quando o BC eleva a taxa Selic para tentar conter a inflação. O contrário é o afrouxamento monetário, quando corta a Selic para reaquecer a economia.

Note-se que o efeito da taxa Selic sobre a inflação leva em média de 6 a 9 meses, pois ocorre de forma indireta. Portanto, qualquer mudança da taxa só fará efeito sobre os preços de produtos e serviços dali um semestre, pelo menos.

Quem define a Taxa Selic?

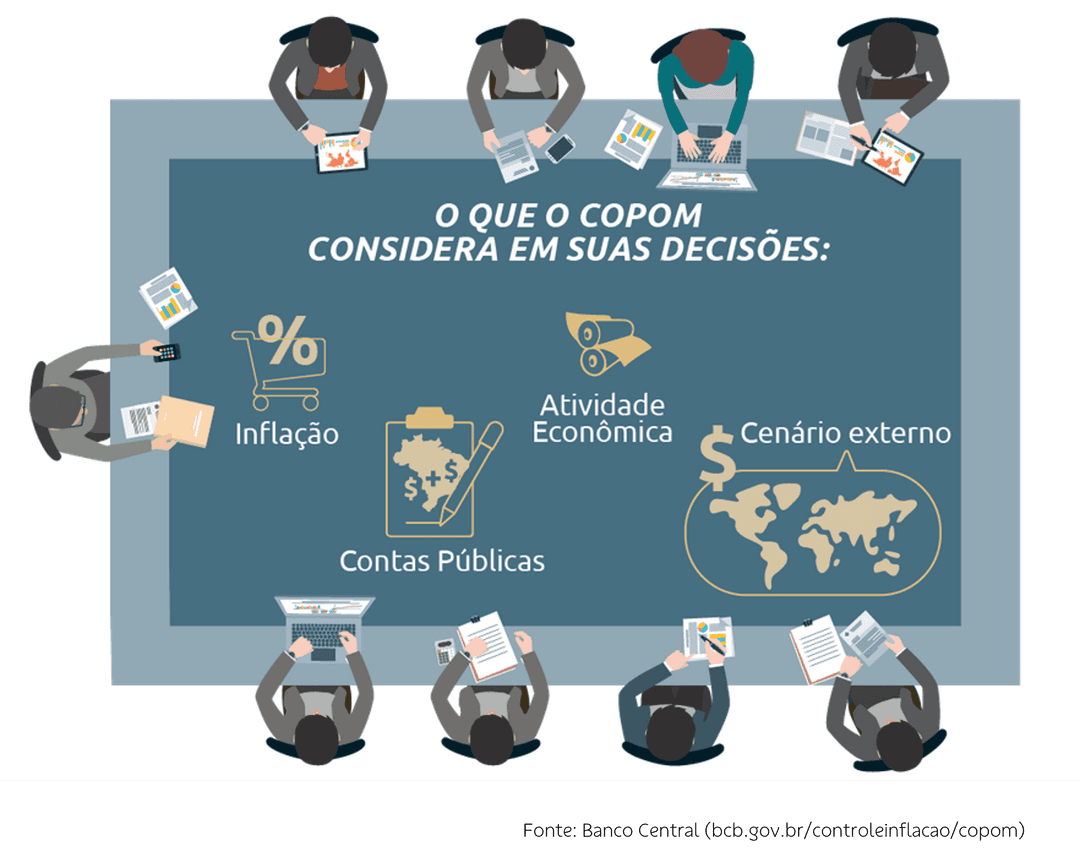

O Comitê de Política Monetária do Banco Central é quem define a taxa Selic. Como explica o Banco Central, o objetivo do Copom, grupo formado por diretores da autarquia, é o cumprimento da meta para a inflação. Assim, a taxa Selic será mantida, reduzida ou elevada para que o BC leve a inflação para a meta.

Banco Central x Copom, quem faz o que?

O Comitê de Política Monetária (Copom) é o órgão do Banco Central que define, a cada cerca de 45 dias (oito vezes por ano) a taxa básica de juros da economia. Uma vez definido seu porcentual, o Banco Central atua diariamente no Sistema Especial de Liquidação e de Custódia (Selic), que dá nome à taxa, por meio de operações de compra e venda de títulos públicos federais, emitidos pelo Tesouro Nacional, para manter os juros próximos ao valor definido na reunião - daí sua definição por meta.

Ao comprar e vender títulos em leilões públicos diários, o BC regula a quantidade de moeda na economia, uma vez que mais ou menos dinheiro em circulação interfere diretamente na demanda e, portanto, na inflação.

Se a inflação está alta, o órgão regulador procura desaquecer a economia com o aumento de juros, limitando a quantidade de dinheiro em circulação, já que o crédito fica mais caro, ao mesmo tempo em que desestimula o consumo, esfriando a demanda. Já na situação mais equilibrada, em torno da meta predeterminada de inflação, o Copom pode simplesmente manter a taxa Selic. Porém, se a perspectiva é de queda dos preços, com menor demanda, então a decisão pode ser baixar a Selic na tentativa de estimular o crédito e o consumo, para então trazer os preços de volta à meta.

A definição da meta de inflação, por sua vez, ocorre na reunião do Conselho Monetário Nacional (CMN), do qual participam o Banco Central e os ministérios da Fazenda e do Planejamento. Já o indicador de inflação oficial é medido pelo Índice Nacional de Preços ao Consumidor Amplo (IPCA), divulgado pelo Instituto Brasileiro de Geografia e Estatística (IBGE).

Dia de Copom: quais são as etapas da decisão?

Há oito reuniões por ano para tratar da taxa Selic, e esse debate leva dois dias seguidos. Você pode conferir as datas no calendário do Comitê de Política Monetária do Banco Central.

O comitê é formado pelo presidente do Banco Central e por diretores das áreas de Política Monetária; Política Econômica; Regulação; Fiscalização; Administração; Relacionamento, Cidadania e Supervisão de Conduta; Assuntos Internacionais e de Gestão de Riscos Corporativos; e Organização do Sistema Financeiro e Resolução.

A primeira sessão, que ocorre na terça-feira e na manhã de quarta, é sobre economia brasileira e mundial. A segunda sessão, na tarde quarta-feira, versa sobre as perspectivas de inflação. Todos os membros do Copom presentes na reunião votam e suas posições são divulgadas. Ao final da tarde da quarta-feira, após 18h30 normalmente, é informada a decisão final sobre a taxa Selic. O comunicado é sucinto, sem muitos detalhes.

Os diretores então entram em período de silêncio até a terça-feira posterior à reunião, quando então será divulgada a ata da reunião, logo cedo, aí, sim, com os detalhes do que foi debatido e quais as ponderações que levaram à decisão final.

Leia também: Dia de Copom: confira as etapas da decisão do Banco Central sobre a taxa Selic

Ata do Copom: por que é importante?

A ata da reunião do Comitê de Política Monetária do Banco Central é muito aguardada pelos agentes do mercado financeiro, para traçar suas projeções futuras e também comparar suas análises com a dos pares. É nesse documento que o BC detalha, ponto a ponto, a decisão tomada na semana anterior.

Um dos componentes observados para a decisão do BC sobre a Selic é a "ancoragem das expectativas" - ou seja, se as variáveis macroeconômicas estão de acordo com o esperado pelos agentes de mercado, que são os bancos e corretoras do Sistema Financeiro Nacional.

Tais expectativas são coletadas semanalmente no relatório Boletim Focus. O documento é divulgado pelo BC toda segunda-feira, por volta de 8h30, com a mediana das projeções de mercado para a inflação (medida pelo IPCA), câmbio, Selic e PIB.

Como explica o Banco Central, para a ancoragem das expectativas é fundamental que a política monetária tenha credibilidade, de modo que os agentes acreditem que o Banco Central fará o que for necessário para atingir o objetivo. Mas choques podem ocorrer e afastar a inflação da meta, e o BC deve ser capaz de adequar a política monetária rapidamente.

Antes da reunião do Copom, os economistas-chefes de instituições financeiras podem enviar também suas projeções sobre os indicadores macroeconômicos, respondendo ao Questionário Pré-Copom (QPC). E após a leitura da ata do Copom, eles vão revisar seus cálculos para compor novas análises e recomendações de investimento para seus clientes.

Hawkish x dovish: o que significa?

O tom do comunicado dos bancos centrais após suas decisões sobre juros costuma trazer pistas se a próxima reunião seguirá "dovish", no sentido de menos juros, ou "hawkish", de elevação das taxas. Os termos em inglês remetem à trajetória de voo de uma pomba ("dove"), que é mais suave do que um falcão ("hawk"), usada como alegoria para o tom mais agressivo da autoridade monetária.

Os comentários dos dirigentes de bancos centrais após o anúncio da decisão de juros também são interpretados pelos analistas como mais ou menos "dovish" ou "hawkish" do que o esperado. Antes e depois das reuniões dos comitês de política monetária, esses termos costumam aparecer nos relatórios de economistas, traçando os comparativos e justificando suas avaliações de cenário à frente.

Com base nessa leitura, cálculos são feitos por economistas para os principais indicadores macroeconômicos na tentativa de projetar a tendência futura para os juros, o que vai ajudar a guiar as recomendações de investimento.

Selic e investimentos: o que você precisa saber

Você que é investidor já deve saber que a taxa Selic tem alguma a coisa a ver com renda fixa. Sim, mas também com a renda variável. É assim: se a taxa Selic sobe, a atratividade da renda fixa aumenta, já que os fundos atrelados a títulos do governo, os quais são referenciados na Selic, tendem a remunerar o investidor por um juro (ou cupom) mais alto, e baixo risco. Afinal, os títulos do Tesouro Nacional são considerados os ativos de menor risco da economia de um país - por isso, inclusive, os Treasuries, do Tesouro americano, são considerados os mais seguros do globo. A chance de um país quebrar é bem menor do que o de qualquer empresa.

As opções de investimento em renda variável são mais ligadas ao resultado financeiro das empresas e, portanto, têm maior risco que os títulos públicos. Assim, o investidor tende a preferir colocar seu dinheiro em um título seguro que paga algo próximo à taxa Selic, do que correr risco no mercado de ações, sem remuneração garantida.

Além disso, juros maiores significam mais custos para as empresas tomarem crédito ou emitirem dívidas, além de indicarem um resfriamento da atividade, o que se reflete diretamente no valor de mercado de uma companhia.

Por isso, quando a taxa Selic aumenta, cai a atratividade na Bolsa. No cenário inverso, de queda da taxa Selic, a Bolsa sai ganhando, com maior propensão dos investidores a tomar risco.

Veja também: Por que juros altos tornam renda fixa mais atrativa que a bolsa?

Conheça o método das caixinhas

Ainda não começou a investir e está com dificuldade de sair da caderneta de poupança?

Ainda que a caderneta tenha rentabilidade mais baixa do que outras opções igualmente conservadoras, ela traz um aspecto positivo que é o hábito de guardar uma porção da renda mensal. Como a vida não é feita só de poupança, é também preciso organizar as finanças para realizar sonhos e ter uma aposentadoria tranquila.

Para dar os primeiros passos no mundo das finanças, especialistas recomendam o método das caixas. A ideia é separar o dinheiro em três partes: primeiro, uma reserva de emergência, para qualquer eventualidade. Esse dinheiro não pode correr grandes riscos, então é mais do tipo conservador. Pense que seria a renda necessária para cobrir a média de suas despesas por algo como seis meses a um ano.

A segunda caixinha é para o futuro, visando a aposentadoria ou um plano de vida, com opções de longo prazo. Aí, entram plano de previdência privada, para complementar a aposentadoria por tempo de serviço via INSS, e também alguns títulos do Tesouro Direto, entre eles o Tesouro RendA+. Dependendo do seu perfil de investidor, é possível adicionar um pouco mais de risco, como fundos imobiliários ou fundos multimercados (que juntam renda fixa e renda variável).

E a terceira caixinha é a da reserva dos sonhos: a compra de uma casa, montar um negócio próprio, uma grande viagem, o que você escolher. As opções de investimento vão variar conforme o prazo para o sonho, de médio ou longo prazo, e de acordo com o perfil de investidor.

Selic x CDI x Poupança: semelhanças e diferenças

Entra ano, sai ano, e a poupança continua sendo o investimento preferido da população brasileira. Este foi o produto mais citado dentre todas as modalidades de aplicações financeiras, por 26% dos entrevistados no Raio X do Investidor Brasileiro da Anbima em parceria com o Datafolha.

O grande apelo é o fato de ser isento de impostos. A rentabilidade muitas vezes perde para outros títulos de renda fixa, uma vez que o ganho real de qualquer aplicação precisa descontar o valor da inflação.

A regra da rentabilidade da poupança tem relação direta com a taxa Selic: é de 0,5% ao mês mais a Taxa Referencial, se a taxa Selic for superior a 8,5% ao ano. Ainda de acordo com o Banco Central, caso a taxa básica de juros seja igual ou inferior a 8,5% ao ano, então o rendimento da poupança deve ser igual a 70% da Selic mais TR.

Por sua vez, a TR leva em sua fórmula as taxas de juros negociadas no mercado secundário com Letras do Tesouro Nacional (LTN), cuja remuneração está atrelada à taxa Selic.

Depois de se acostumar a poupar, o investidor pode procurar opções mais rentáveis do que a caderneta. Dali em diante, então, o parâmetro será a comparação com o CDI. O Certificado de Depósito Interbancário (CDI) é um título com o qual as instituições financeiras emprestam ou tomam recursos entre si de um dia para o outro, para preservar sua liquidez.

O CDI é tido como referência para os títulos de renda fixa, de modo que vários ativos o têm como "benchmark" (meta, no termo em inglês). Um ativo que renda 100% do CDI, por exemplo, pagará o porcentual cheio da taxa de juros dos empréstimos entre bancos naquele dia, conhecida como taxa DI.

Por sua vez, a taxa DI tem seu valor atrelado à taxa Selic, que é uma meta definida pelo Banco Central. Por se tratar de uma base para toda a economia, é natural que os empréstimos entre bancos acompanhem esse porcentual, resultando em um CDI bem próximo, mas costuma ser um pouquinho abaixo da Selic.

Vale notar que o CDI é apenas uma referência, e não um produto, como o CDB (Certificado de Depósito Bancário), este sim, um ativo referenciado na Selic que é vendido pelos bancos aos clientes, como varias outras opções de renda fixa.

Investimentos atrelados à Selic: entendendo os diferentes tipos

A taxa Selic regula o rendimento dos principais títulos de renda fixa, como o Tesouro Direto, o Certificado de Depósito Bancário (CDB) e as debêntures. Todos esses títulos têm como principal característica o fato de serem uma espécie de empréstimo que a pessoa faz, tendo como cálculo algum porcentual em torno da taxa básica de juros da economia.

Quando alguém vai no site do Tesouro Direto e compra um título de renda fixa, está emprestando dinheiro para o governo. Quando compra um título de Certificado de Depósito Bancário, está emprestando para o banco. Quando compra um título privado como debênture, empresta dinheiro para uma empresa.

No mercado de capitais, os setores mais sensíveis à flutuação da Selic são chamados "cíclicos". É o caso das varejistas e das companhias aéreas, que dependem do apetite por consumo da população. O setor imobiliário também reage à Selic, já que as construtoras vendem grande parte de seus imóveis financiados.

Como planejar investimentos em cenários de alta e baixa da Taxa Selic

Via de regra, as opções de investimento em renda fixa ganham mais quando a taxa Selic sobe, já que melhora a remuneração dos títulos federais e dos fundos de investimento atrelados ao CDI (taxa que busca a Selic como referência). Por outro lado, a renda variável, que embute maior risco, fica menos atraente diante da trajetória de alta da Selic que encarece o crédito e desacelera a atividade econômica, afetando o retorno das empresas.

E o inverso também vale, com investidores buscando mais risco quando a taxa Selic é baixa, o que tende a favorecer os negócios na bolsa e de fundos multimercado ou de ações.

Na carteira de renda fixa, a expectativa por cortes de juros tende a favorecer os títulos prefixados. Alguns exemplos são as Letras do Tesouro Nacional (LTN), também chamadas de Tesouro Prefixado, ou Letras de Crédito do Agronegócio (LCA) prefixadas, nas quais o investidor já sabe na saída quanto será a remuneração. Ou seja, a rentabilidade já é conhecida no momento da compra do título e se mantém até o vencimento.

Em caso de queda da Selic, os títulos pós-fixados, como a Letra Financeira do Tesouro (LFT) ou Tesouro Selic e os Certificados de Depósitos Bancários (CDB), tendem a obter um rendimento menor.

A tendência natural é que, com a indicação de que os juros vão cair futuramente, mais pessoas físicas busquem diversificar seus investimentos comprando ações. E na Bolsa, os setores que mais se beneficiam da queda de juros são os cíclicos, isto é, aqueles que são mais sensíveis aos ciclos da economia, portanto, à variação de juros, como varejistas, companhias aéreas, empresas de turismo e construtoras.

O inverso, em caso de alta da taxa Selic, faz com que o apetite por renda variável caia, de forma geral, resguardadas as ações consideradas "defensivas", mais protegidas das variações macroeconômicas. São companhias de setores com receita previsível, como concessionárias de serviços públicos, energia e saneamento.

E como toda empresa tem algum tipo de dívida, seja para realizar novos projetos seja para financiar seus fornecedores, o juro alto eleva o endividamento das companhias de capital aberto, o que também afeta o preço das ações.

No âmbito da renda fixa, se os juros seguem trajetória de alta, os investimentos pós-fixados ficam mais interessantes do que os pré.

O que é curva de juros

Quando a taxa Selic sobe ou desce, os investidores olham para os movimentos da curva de juros futuros. Nesse mercado são negociados diariamente os títulos de Depósito Interfinanceiro (DI) com vencimentos no curto, médio e longo prazo.

Os DIs acabam funcionando como uma medida que baliza as expectativas do mercado financeiro para a taxa de juros no futuro. Quando as taxas de juros na curva longa caem, é um sinal de que o mercado aposta que a Selic deve ficar menor adiante. Assim, também serve como um termômetro do apetite por risco dos investidores e das perspectivas gerais para o futuro da economia.

Porém, quanto mais longo o prazo de vencimento de um contrato de DI, fica mais difícil traçar projeções. Diante dessa incerteza, o investidor cobra mais prêmio, ou seja, quer rendimento maior, o que faz com que as taxas longas geralmente sejam maiores.

A curva de juros é um mercado futuro, ou seja, comprador e vendedor negociam no presente a expectativa de uma taxa futura. O rendimento que o investidor ou fundo obtém com a negociação de títulos de juros é conhecido pela palavra em inglês "yield".

Cada título tem um Preço Unitário (PU), que varia de acordo com a taxa de juros da economia e, consequentemente, com a demanda por ele. Pode-se dizer que, quanto maior a procura por determinado título, menor é o juro que o remunera e maior é seu preço unitário.

Os contratos de DI são negociados na B3, a bolsa de valores brasileira, com o código DI1, seguido de uma letra, que corresponderá ao mês de vencimento, e pelos números do ano de vencimento. O mercado de juros futuros abre as negociações às 9h e fecha às 18h.

Os operadores desse mercado são, basicamente, investidores institucionais, como tesourarias de bancos e gestores de fundos de investimentos no Brasil e no exterior, que compram e vendem taxas de juros no mercado futuro para proteger suas dívidas - ou fazer "hedge", no termo em inglês.

Como a Taxa Selic influencia as decisões de investidores estrangeiros

Por muito tempo, o Brasil foi campeão entre os países com a maior taxa real da economia, ou seja, a taxa básica descontada a inflação. Sob a ótica de grandes bancos e gestoras de investimento internacionais, que costumam buscar oportunidades de ganhos no mercado financeiro global, a taxa Selic, mesmo em trajetória de queda, é bastante atraente.

A principal razão é o chamado diferencial de juros, operação que visa lucro com a variação das taxas entre dois países, um com juros mais altos e outro, mais baixo. O investidor toma um empréstimo em um país a juros baixos, usa esse dinheiro para aplicar em títulos de renda fixa na moeda local de outro com juros superiores, e embolsa a diferença. É o chamado "carry-trade", que movimenta grandes volumes de fluxo estrangeiro em transações envolvendo juros e câmbio.

Outro caminho de entrada dos estrangeiros no Brasil é via ofertas de ações no Brasil, sejam iniciais (IPO, no termo em inglês) ou subsequentes (follow-on). Eles respondem por cerca de 40% das operações que ocorreram em 2023 até o momento. E a quantidade de ofertas de ações na Bolsa está diretamente relacionada ao apetite pelo mercado de capitais, o qual precisa de um ambiente de baixa taxa Selic para se desenvolver.

- Veja aqui os comentários dos especialistas do BB.

Confira o video em: https://www.youtube.com/watch?v=W-MFDQE4jjs

Projeção da Selic para os próximos meses

O mercado manteve a projeção da taxa Selic para 2024 em 11,75% no Relatório de Mercado Focus desta semana. A estimativa intermediária para a taxa no fim de 2025 permanece em 11,25%, após duas semanas de alta.

Quer mais dicas sobre como investir? Conheça as Carteiras Sugeridas do BB

Quer dar uma nota para este conteúdo?